- Συγγραφέας Jason Gerald gerald@how-what-advice.com.

- Public 2024-01-19 22:12.

- Τελευταία τροποποίηση 2025-01-23 12:15.

Το Beta είναι η αστάθεια ή ο κίνδυνος μιας συγκεκριμένης μετοχής σε σχέση με τη μεταβλητότητα ολόκληρου του χρηματιστηρίου. Το Beta είναι ένας δείκτης για το πόσο επικίνδυνο είναι ένα συγκεκριμένο απόθεμα και χρησιμοποιείται για την αξιολόγηση του αναμενόμενου ποσοστού απόδοσης. Το Beta είναι ένα από τα βασικά που εξετάζουν οι αναλυτές μετοχών κατά την επιλογή μετοχών για τα χαρτοφυλάκια τους, μαζί με τον λόγο τιμής προς κέρδη, τα ίδια κεφάλαια, τον λόγο χρέους προς ίδια κεφάλαια και άλλους παράγοντες.

Βήμα

Μέρος 1 από 4: Υπολογισμός της Beta χρησιμοποιώντας απλές εξισώσεις

Βήμα 1. Βρείτε το επίπεδο της σχέσης χωρίς κίνδυνο

Αυτό είναι το ποσοστό απόδοσης που περιμένουν οι επενδυτές σε επενδύσεις των οποίων τα χρήματα δεν είναι επικίνδυνα. Ο αριθμός αυτός εκφράζεται συνήθως ως ποσοστό.

Βήμα 2. Καθορίστε το επίπεδο κάθε αντιπροσωπευτικού δείκτη

Τα στοιχεία αυτά εκφράζονται επίσης ως ποσοστό. Συνήθως, το ποσοστό απόδοσης είναι για αρκετούς μήνες.

Μία ή και οι δύο αυτές τιμές μπορεί να είναι αρνητικές, πράγμα που σημαίνει ότι η επένδυση στο χρηματιστήριο ή στην αγορά (δείκτης) στο σύνολό της υπέστη ζημία έναντι της επένδυσης κατά την περίοδο. Εάν μόνο 1 από τα 2 επίπεδα είναι αρνητικό, η βήτα θα είναι αρνητική

Βήμα 3. Αφαιρέστε το επιτόκιο χωρίς κίνδυνο από το ποσοστό απόδοσης της μετοχής

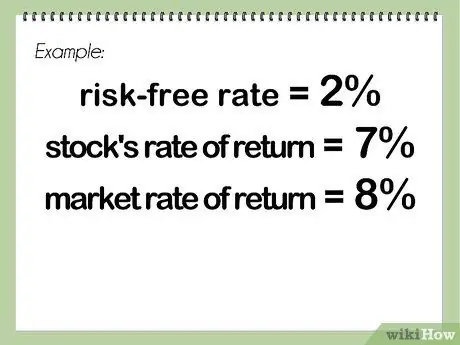

Εάν το ποσοστό απόδοσης της μετοχής είναι 7 τοις εκατό και το ποσοστό κινδύνου είναι 2 τοις εκατό, η διαφορά θα είναι 5 τοις εκατό.

Βήμα 4. Αφαιρέστε τον δείκτη χωρίς κίνδυνο από το ποσοστό απόδοσης της αγοράς (ή του δείκτη)

Εάν η τιμή αγοράς ή ο δείκτης απόδοσης είναι 8 τοις εκατό και το ποσοστό χωρίς κίνδυνο είναι και πάλι 2 τοις εκατό, η διαφορά θα είναι 6 τοις εκατό.

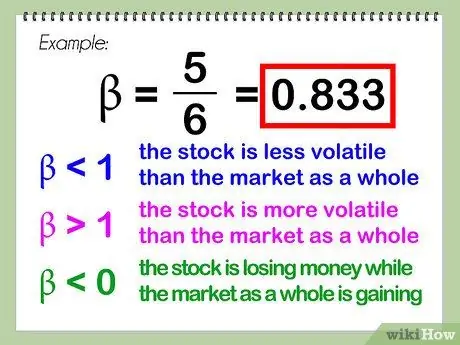

Βήμα 5. Διαιρέστε τη διαφορά στο ποσοστό απόδοσης της μετοχής μείον το επιτόκιο χωρίς κίνδυνο με την αγορά (ή δείκτη), το ποσοστό απόδοσης μείον το ποσοστό χωρίς κίνδυνο

Αυτή είναι μια έκδοση beta, η οποία συνήθως εκφράζεται ως δεκαδική τιμή. Στο παραπάνω παράδειγμα, το βήτα θα διαιρείται 5 με 6 ή 0,833.

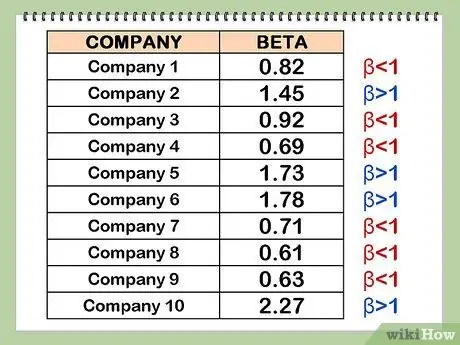

- Το beta της ίδιας της αγοράς, ή ο δείκτης που αντιπροσωπεύει, είναι 1,0, επειδή η αγορά συγκρίνεται με την ίδια και ο αριθμός μηδέν διαιρούμενος με τον εαυτό του ισούται με 1. Η beta μικρότερη του 1 σημαίνει ότι η μετοχή είναι λιγότερο ευμετάβλητη από την αγορά. ένα σύνολο, ενώ μια beta μεγαλύτερη από 1 σημαίνει ότι η μετοχή είναι πιο σταθερή από την αγορά στο σύνολό της. Η τιμή beta μπορεί να είναι μικρότερη από μηδέν, πράγμα που σημαίνει ότι η μετοχή χάνει χρήματα ενώ η αγορά στο σύνολό της κερδίζει χρήματα ή η μετοχή κερδίζει προσωρινά χρήματα και η αγορά στο σύνολό της χάνει χρήματα.

- Όταν ψάχνετε για beta, αν και δεν απαιτείται, είναι συνηθισμένο να χρησιμοποιείτε έναν αντιπροσωπευτικό δείκτη της αγοράς στην οποία διαπραγματεύεται η μετοχή. Για μετοχές διεθνώς διαπραγματεύσιμες, ο MSCI EAFE (που εκπροσωπεί την Ευρώπη, την Αυστραλασία και την Ανατολή) είναι ένας κατάλληλος αντιπροσωπευτικός δείκτης.

Μέρος 2 από 4: Χρήση της Beta για τον προσδιορισμό της συναλλαγματικής ισοτιμίας απόδοσης

Βήμα 1. Βρείτε το επίπεδο της σχέσης χωρίς κίνδυνο

Αυτή είναι η ίδια τιμή όπως περιγράφεται παραπάνω "Υπολογισμός Beta για μια μετοχή". Για αυτήν την ενότητα, θα χρησιμοποιήσουμε την ίδια τιμή του παραδείγματος 2 τοις εκατό, όπως χρησιμοποιήθηκε παραπάνω.

Βήμα 2. Καθορίστε το ποσοστό απόδοσης της αγοράς ή έναν αντιπροσωπευτικό δείκτη

Σε αυτό το παράδειγμα, θα χρησιμοποιήσουμε τον ίδιο αριθμό 8 τοις εκατό, όπως χρησιμοποιήθηκε παραπάνω.

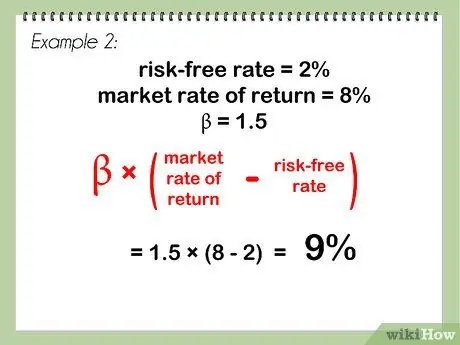

Βήμα 3. Πολλαπλασιάστε την τιμή beta με τη διαφορά μεταξύ του ποσοστού απόδοσης της αγοράς και του επιτοκίου χωρίς κίνδυνο

Για παράδειγμα, θα χρησιμοποιήσουμε μια τιμή beta 1,5. Χρησιμοποιώντας το 2 τοις εκατό για το ποσοστό χωρίς κίνδυνο και το 8 τοις εκατό για το ποσοστό απόδοσης της αγοράς, αυτό είναι 8-2 ή 6 τοις εκατό. Πολλαπλασιάζοντας με βήτα 1,5, αποδίδει 9 τοις εκατό.

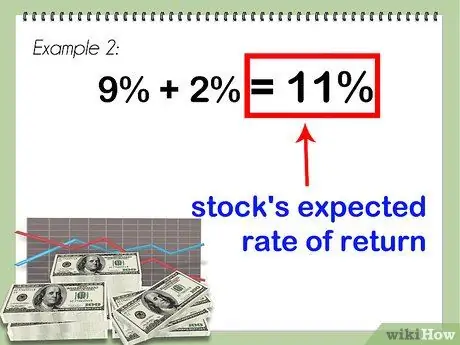

Βήμα 4. Προσθέστε το αποτέλεσμα με το ποσοστό χωρίς κίνδυνο

Αποδίδει 11 τοις εκατό, το οποίο είναι το αναμενόμενο ποσοστό απόδοσης της μετοχής.

Όσο υψηλότερη είναι η τιμή beta για τη μετοχή, τόσο υψηλότερο είναι το αναμενόμενο ποσοστό απόδοσης. Ωστόσο, αυτό το υψηλότερο ποσοστό απόδοσης συνδυάζεται με αυξημένο κίνδυνο, οπότε είναι απαραίτητο να εξετάσουμε άλλες βασικές μετοχές πριν εξετάσουμε εάν θα πρέπει να αποτελούν μέρος του χαρτοφυλακίου ενός επενδυτή

Μέρος 3 από 4: Χρήση γραφημάτων Excel για τον προσδιορισμό της Beta

Βήμα 1. Δημιουργήστε τρεις στήλες τιμών στο Excel

Η πρώτη στήλη είναι η ημερομηνία. Στη δεύτερη στήλη, βάλτε την τιμή του δείκτη. αυτή είναι η "συνολική αγορά" με την οποία θα συγκρίνετε τα betas. Στην τρίτη στήλη, βάλτε την αντιπροσωπευτική τιμή μετοχής για την οποία προσπαθείτε να υπολογίσετε το beta.

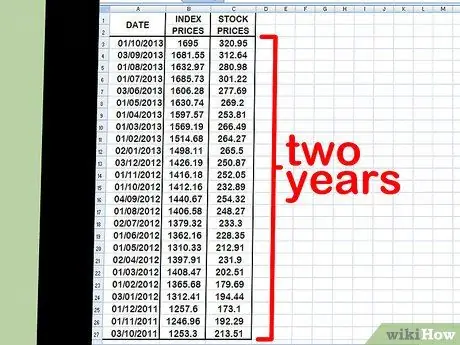

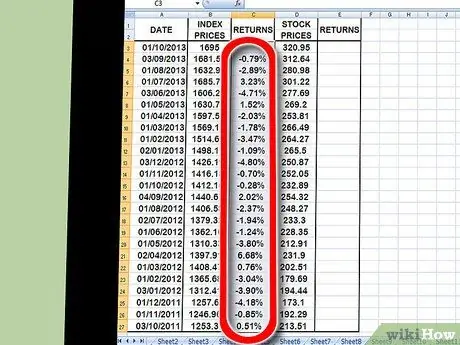

Βήμα 2. Τοποθετήστε τα σημεία δεδομένων σας σε ένα υπολογιστικό φύλλο

Δοκιμάστε να ξεκινήσετε σε διαστήματα ενός μήνα. Επιλέξτε μια ημερομηνία - για παράδειγμα, στην αρχή ή στο τέλος του μήνα - και εισαγάγετε την κατάλληλη τιμή για το χρηματιστηριακό δείκτη (δοκιμάστε να χρησιμοποιήσετε το S&P 500) και στη συνέχεια την αντιπροσωπευτική μετοχή για εκείνη την ημέρα. Δοκιμάστε να επιλέξετε τις τελευταίες 15 ή 30 ημερομηνίες, ίσως επεκτείνετε ένα ή δύο χρόνια στο παρελθόν. Δώστε προσοχή στην τιμή του δείκτη και την αντιπροσωπευτική τιμή των μετοχών για εκείνη την ημερομηνία.

Όσο μεγαλύτερο χρονικό διάστημα επιλέξετε, τόσο πιο ακριβής θα είναι ο υπολογισμός beta. Η Beta αλλάζει καθώς παρακολουθείτε τόσο τις μετοχές όσο και τους δείκτες για μεγάλο χρονικό διάστημα

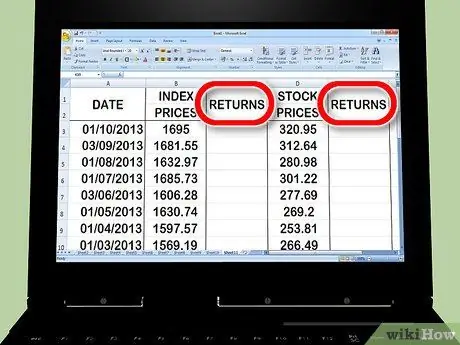

Βήμα 3. Δημιουργήστε δύο στήλες στα δεξιά της στήλης τιμής

Μια στήλη θα επιστρέψει το ευρετήριο. η δεύτερη στήλη είναι απόθεμα. Θα χρησιμοποιήσετε τύπους Excel για να επαναπροσδιορίσετε τι θα μάθετε στα παρακάτω βήματα.

Βήμα 4. Ξεκινήστε ξανά τον υπολογισμό του δείκτη της χρηματιστηριακής αγοράς

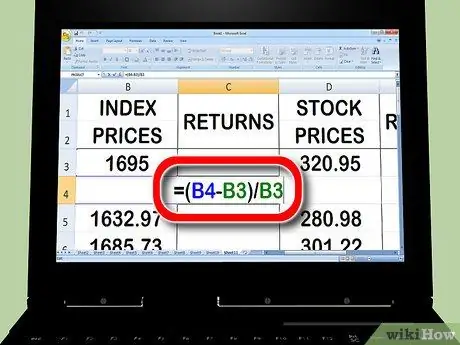

Στο δεύτερο κελί της στήλης ευρετηρίου πληκτρολογήστε =. Με τον κέρσορα, κάντε κλικ στο δεύτερο κελί στη στήλη ευρετηρίου, πληκτρολογήστε - και, στη συνέχεια, κάντε κλικ στο πρώτο κελί στη στήλη ευρετηρίου. Στη συνέχεια, πληκτρολογήστε / και, στη συνέχεια, κάντε ξανά κλικ στο πρώτο κελί στη στήλη ευρετηρίου. πατήστε Return ή Enter.

- Όταν επανυπολογίζετε με την πάροδο του χρόνου, δεν εισάγετε τίποτα στο πρώτο κελί. άφησέ το κενό. Χρειάζεστε τουλάχιστον δύο σημεία δεδομένων για να υπολογίσετε εκ νέου, γι 'αυτό θα ξεκινήσετε από το δεύτερο κελί της στήλης ευρετηρίου.

- Αυτό που κάνετε είναι να αφαιρέσετε τη νέα τιμή από την παλιά τιμή και, στη συνέχεια, να διαιρέσετε το αποτέλεσμα με την παλιά τιμή. Αυτό γίνεται για να γνωρίζετε ποια ήταν η ποσοστιαία απώλεια ή κέρδος για την περίοδο.

- Η εξίσωση σας στη στήλη επιστροφής μπορεί να μοιάζει με αυτήν: = (B3-B2)/B2

Βήμα 5. Χρησιμοποιήστε τη λειτουργία αντιγραφής για να επαναλάβετε αυτήν τη διαδικασία για όλα τα σημεία δεδομένων στη στήλη τιμής ευρετηρίου

Κάντε το κάνοντας κλικ στο μικρό τετράγωνο στην κάτω δεξιά γωνία του κελιού ευρετηρίου και, στη συνέχεια, σύροντάς το προς τα κάτω στο κάτω κάτω σημείο δεδομένων. Αυτό που κάνετε είναι να ζητήσετε από το Excel να αναπαράγει τον ίδιο τύπο που χρησιμοποιείται για κάθε διαφορετικό σημείο δεδομένων.

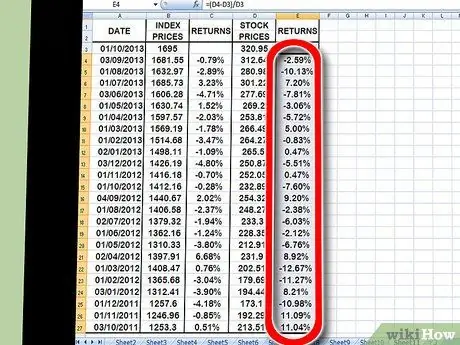

Βήμα 6. Επαναλάβετε την ίδια ακριβώς διαδικασία για τις αποδόσεις, αυτή τη φορά για μεμονωμένες μετοχές και όχι δείκτες

Όταν τελειώσετε, έχετε δύο στήλες, μορφοποιημένες ως ποσοστό, που εμφανίζουν τις αποδόσεις για κάθε δείκτη μετοχών και μεμονωμένες μετοχές.

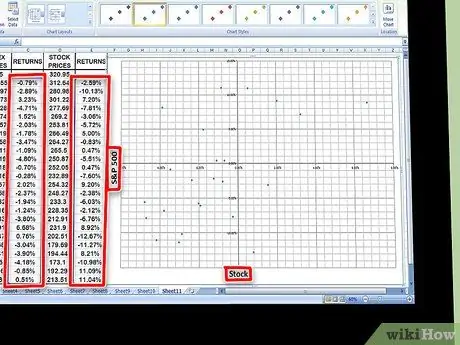

Βήμα 7. Σχεδιάστε τα δεδομένα σε έναν πίνακα

Επισημάνετε όλα τα δεδομένα στις δύο στήλες επιστροφής και πατήστε το εικονίδιο Διάγραμμα στο Excel. Επιλέξτε το γράφημα διασποράς από τη λίστα επιλογών. Ορίστε τον άξονα Χ ως δείκτη που χρησιμοποιείτε (π.χ. S&P 500) και τον άξονα Υ ως απόθεμα που χρησιμοποιείτε.

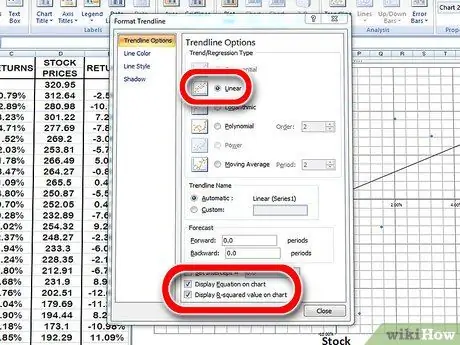

Βήμα 8. Προσθέστε μια γραμμή τάσης στο διάγραμμα διασποράς

Μπορείτε επίσης να το κάνετε αυτό επιλέγοντας μια διάταξη γραμμής τάσης σε νεότερες εκδόσεις του Excel ή καθορίζοντας τη με μη αυτόματο τρόπο κάνοντας κλικ στο Διάγραμμα → προσθήκη γραμμής τάσης. Φροντίστε να εμφανίσετε την εξίσωση στον πίνακα. 2 αξίες.

- Βεβαιωθείτε ότι έχετε επιλέξει μια γραμμική γραμμή τάσης όχι ένα πολυώνυμο ή έναν μέσο όρο.

- Η εμφάνιση της εξίσωσης σε έναν πίνακα, θα εξαρτηθεί από την έκδοση του Excel που έχετε. Νεότερες εκδόσεις του Excel θα επιτρέψουν τον πίνακα εξισώσεων κάνοντας κλικ στο Γρήγορη διάταξη γραφήματος.

- Σε αυτήν την έκδοση του Excel, δείξτε το Διάγραμμα. Προσθήκη γραμμής τάσης. επιλογές. Στη συνέχεια, επιλέξτε και τα δύο πλαίσια δίπλα στην επιλογή "Εμφάνιση εξίσωσης στο γράφημα".

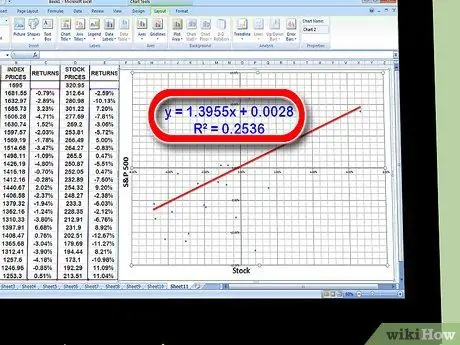

Βήμα 9. Βρείτε τον συντελεστή για την τιμή "x" στην εξίσωση γραμμής τάσης

Η εξίσωση της γραμμής τάσης θα γραφτεί με τη μορφή "y = x + a". Ο συντελεστής της τιμής x είναι βήτα.

Μέρος 4 από 4: Κατανόηση της Beta

Βήμα 1. Πώς να ερμηνεύσετε το beta

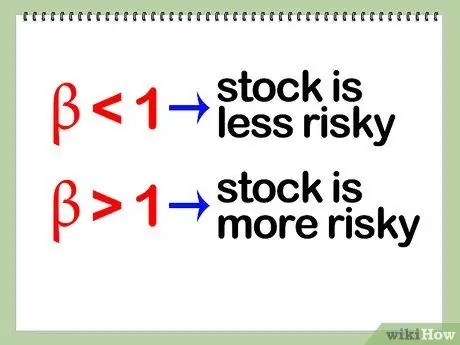

Το Beta είναι ο κίνδυνος για το χρηματιστήριο στο σύνολό του, με τον επενδυτή να αναλαμβάνει την ιδιοκτησία μιας συγκεκριμένης μετοχής. Γι 'αυτό πρέπει να συγκρίνετε το ποσοστό απόδοσης μιας μετοχής με την απόδοση του δείκτη - του δείκτη αναφοράς. Ο κίνδυνος του δείκτη παραμένει στο 1. Ένα «χαμηλό» beta 1 σημαίνει ότι η μετοχή είναι λιγότερο επικίνδυνη από τον δείκτη που συγκρίνεται. Ένα "υψηλό" beta 1 σημαίνει ότι η μετοχή είναι πιο επικίνδυνη από τον δείκτη με τον οποίο συγκρίνεται.

- Πάρτε αυτό το παράδειγμα. Ας πούμε ότι η βήτα του Gino Germ υπολογίζεται στο 0,5. Σε σύγκριση με τον S&P 500, το σημείο αναφοράς που συγκρίνει ο Gino είναι "μισό" ως επικίνδυνο. Εάν ο S&P κινείται κάτω από το 10%, η τιμή της μετοχής της Gino θα μειωθεί μόνο κατά 5%.

- Ως άλλο παράδειγμα, φανταστείτε ότι η υπηρεσία κηδείας του Frank έχει beta 1,5 σε σύγκριση με τον S&P. Εάν ο S&P μειωθεί κατά 10%, αναμένετε ότι η τιμή της μετοχής του Frank θα πέσει "περισσότερο" από τον S&P, ή περίπου 15%.

Βήμα 2. Ο κίνδυνος σχετίζεται επίσης με τις αποδόσεις

Υψηλός κίνδυνος, υψηλή ανταμοιβή. χαμηλού κινδύνου, χαμηλή ανταμοιβή. Μια μετοχή με χαμηλή beta δεν θα χάσει τόσο πολύ όσο ο S&P όταν πέσει, αλλά δεν θα κερδίσει όσο ο S&P όταν δημοσιεύσει κέρδη. Από την άλλη πλευρά, μια μετοχή με beta πάνω από 1 θα χάσει περισσότερα από το S&P όταν πέσει, αλλά θα κερδίσει επίσης περισσότερα από τα S&P όταν δημοσιεύσει.

Για παράδειγμα, η Vermeer Venom Extraction έχει βήτα 0,5. Όταν η χρηματιστηριακή αγορά κάνει άλματα 30%, η Vermeer κερδίζει μόνο 15%. Αλλά όταν το χρηματιστήριο αποθηκών είναι 30%, η Vermeer παίρνει μόνο 15% απόθεμα αποθήκης

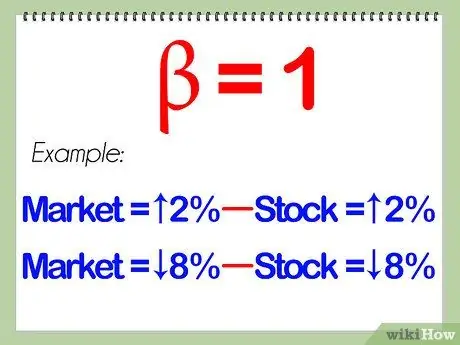

Βήμα 3. Γνωρίστε ότι οι μετοχές με beta 1 θα κινούνται σύμφωνα με την αγορά

Εάν κάνετε έναν υπολογισμό beta και γνωρίζετε τη μετοχή, αναλύετε πότε έχει beta 1, δεν θα υπάρχει περισσότερο ή λιγότερο κίνδυνος από τον δείκτη που χρησιμοποιείται ως σημείο αναφοράς. Η αγορά αυξήθηκε κατά 2%, η μετοχή σας αυξήθηκε κατά 2%. η αγορά είναι κάτω 8%, η μετοχή σας είναι 8%.

Βήμα 4. Συμπεριλάβετε στο χαρτοφυλάκιό σας τόσο υψηλές όσο και χαμηλές μετοχές beta για διαφοροποίηση

Εάν πρόκειται για ένα καλό μείγμα υψηλών και χαμηλών επιπέδων, το beta θα σας βοηθήσει να αναλύσετε εάν η χρηματιστηριακή αξία μειώνεται δραστικά. Φυσικά, επειδή οι μετοχές χαμηλής έκδοσης γενικά υποτιμούν τη συνολική χρηματιστηριακή αγορά για μια δεδομένη περίοδο, ένας καλός συνδυασμός betas σημαίνει επίσης ότι δεν θα αντιμετωπίσετε μια τιμή μετοχών να είναι ιδιαίτερα υψηλή.

Βήμα 5. Αναγνωρίστε ότι, όπως και τα περισσότερα εργαλεία οικονομικής πρόβλεψης, τα betas μπορεί να μην προβλέπουν πλήρως το μέλλον

Το Beta μετρά στην πραγματικότητα την προηγούμενη μεταβλητότητα μιας μετοχής. Γενικά τα έργα είναι μεταβλητά στο μέλλον, αλλά όχι πάντα ακριβή. Το Beta μπορεί να αλλάξει δραστικά από το ένα έτος στο άλλο. Η χρήση του ιστορικού beta μιας μετοχής μπορεί να μην είναι πάντα ένας ακριβής τρόπος πρόβλεψης της τρέχουσας αστάθειας.

Πρόταση

- Σημειώστε ότι η κλασική θεωρία συνδιακύμανσης μπορεί να μην ισχύει λόγω της οικονομικής σειράς Heavy tail. Στην πραγματικότητα, η τυπική απόκλιση και ο μέσος όρος για την υποκείμενη κατανομή μπορεί να μην υπάρχουν! Maybeσως λοιπόν μια τροποποίηση χρησιμοποιώντας τεταρτημόριο και διάμεσο spreads αντί για τον μέσο όρο και την τυπική απόκλιση να μπορούσε να λειτουργήσει.

- Η Beta αναλύει τη μεταβλητότητα μιας μετοχής για συγκεκριμένο χρονικό διάστημα, ανεξάρτητα από το αν η αγορά βρίσκεται σε ανοδική ή πτωτική πορεία. Όπως και άλλες βασικές μετοχές, η ανάλυση των προηγούμενων επιδόσεων δεν αποτελεί εγγύηση για το πώς θα αποδώσουν οι μετοχές στο μέλλον.